发布日期:2024-11-27 10:54 点击次数:104

* **券商风险评估:**券商会根据投资者的信用状况、投资经验等因素评估风险,风险较高的投资者配资利率会更高。

本周马来西亚MPOB和美国农业部最新月度供需报告中性偏空,对豆油市场无明显利空影响。近期受到地缘局势影响,国际原油偏强带动作为生物柴油原料的豆油走高,国内豆油跟随国际市场调整,当前国际宏观环境宽松,利多商品市场,预计10月豆油或维持偏强走势,但因供应宽松和需求低迷,现货市场涨幅受到限制。

美农月度供需报告偏空有限

据美国农业部最新月度供需报告显示,预计2024/25年度美国大豆产量为45.82亿蒲(121109千吨),平均单产为53.1蒲/英亩,相比之下,美国农业部9月份预计产量和单产分别为45.86亿蒲和53.2蒲/英亩;美国大豆期末库存预估不变,仍为5.5亿蒲;维持南美大豆产量预估不变,全球大豆期末库存略微上调7万吨至1.3465亿吨。

本次报告略微调整了美豆产量及单产,基本符合市场预期值(产量45.79亿蒲式耳,单产53.1蒲式耳/英亩);虽然本次报告下调了美豆产量预估,但预计大豆产量仍将创下历史高位。从图1可以看出,2024/25年度美国大豆产量位居近20年来高位,远高于近20年平均产量。综合看,本次月度供需报告中性偏空,对大豆市场无明显驱动,豆油来自成本端的偏空影响有限。

库存低位驱动棕榈油价格上涨,带动豆油价格

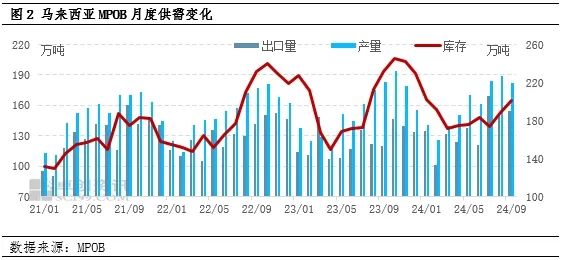

马来西亚棕榈油局(MPOB)发布的9月棕榈油供需数据显示,9月马来西亚棕榈油产量为182.19万吨,环比降3.80%,低于市场预期值185.8-186万吨;出口量为154.28万吨,环比增0.93%,略高于市场预期值149-150万吨;国内消费为15.4万吨,环比降38.40%;9月底库存201.38万吨,环比增6.93%,高于市场预期值188.2-195万吨。与此前各机构发布预估数据相比,产量低于预期,出口量高于预期,库存超市场预期,此次报告数据中性偏空。但从库存数据来看,9月库存仍处于近三年同期偏低水平,因此给棕榈油市场带来的偏空影响有限。

豆油和棕榈油存在相互替代关系,大多数情况下,受成本端影响,豆油价格偏高于棕榈油价格,豆棕价差在800-1000元/吨区间上下震荡,除非出现极端情况,豆棕价差可能出现负值。今年以来,豆棕价差呈现不同寻常的走势,主要因棕榈油自身基本面偏强所致,价格持续走高,从而令豆棕价差在今年3月由正转负,之后持续低区间整理。虽然本次马来西亚MPOB月度供需报告数据未能提供利多指引,但基于马来西亚棕榈油库存持续偏低、原油偏强及宏观环境宽松,给予棕榈油上涨支撑,或导致豆棕价差持续低位,进而利多市场对豆油需求,提振豆油市场。

另外船运调查机构估计,10月上旬马来西亚棕榈油出口量环比增长13.6%至18.9%。本月迄今棕榈油出口表现强劲,支撑马来西亚棕榈油期货明显上涨。从图3可以看出,国内一级豆油和马来西亚棕榈油期货走势基本一致。近几年棕榈油基本取代豆油领头作用,对豆油市场的走势影响较大。截至10月11日当周,马来西亚棕榈油主力合约均价4298令吉/吨,较节前一周均价上涨6.31%;国内一级豆油周度均价8340元/吨,较节前一周上涨2.21%。

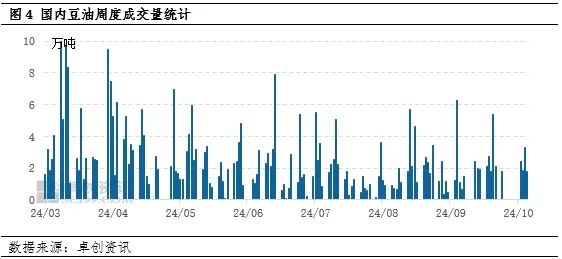

国内豆油成交清淡

因豆油市场价格整体高位运行,终端需求恢复有限,导致今年下半年周度成交量整体表现不佳,甚至出现旺季不旺的局面。截至10月10日当周,国内豆油周度成交量1.79万吨,略低于节前一周1.80万吨,周内甚至局部市场重点企业成交量为零。豆油市场成交量不佳,在一定程度限制了市场价格涨幅。

预计10月豆油或继续走高为主

国际市场,据CME“美联储观察”:美联储到11月降25个基点的概率为95.6%,维持当前利率不变的概率为4.4%;到12月累计降息50个基点的概率为84.1%,累计降息75个基点的概率为0%;累计降息100个基点的概率为0%。可以看出,国际金融环境依然利多大宗商品价格走高,豆油自然受到大环境支撑偏强整理。另外虽然10月棕榈油仍有增产压力,棕榈油库存延续增加趋势,10月末产地库存或达到全年高点,但仍处于年内偏低水平给予油脂市场支撑,进而提振豆油市场。虽然美农供需报告对美豆期价产生下行驱动,但随着市场逐步消化,美豆期货或在1000美分/蒲式耳附近后有所支撑,因此豆油来自成本端的偏空影响有限。

国内市场,随着国庆假期结束,国内油厂开工负荷明显走高,本周部分企业结束检修或消化原有库存压力后恢复正常开机,豆油供应逐步平稳。因前期下游用户普遍备货不多,节后市场依然有补库需求,但预期需求增量有限,在一定程度制约了市场走势。

综上看,宏观大环境利多豆油市场走高,且从商品期货市场主力合约走势来看,看多情绪浓,预计本月豆油市场或维持偏强整理,但或因国内需求有限将限制价格上涨空间。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 股票配资行情

Powered by 实盘配资平台 @2013-2022 RSS地图 HTML地图

Copyright Powered by站群系统 © 2013-2022 香港永華证券有限公司 版权所有